Ufuk KORCAN

Geçen yıl yüzde 200’e yaklaşan yükselişi ile hem dünya borsalarına hem de başka yatırım araçlarına fark atan Borsa İstanbul, yeni yıla da süratli başladı. Endeks rekorlarına sürat kesmeden devam ederken piyasaya yeni yatırımcı iştirakleri da sürüyor. Son devirde yapılan halka arzların uygun performans göstermesi de yatırımcı sayılarına yenilerinin eklenmesini destekliyor. Benzeri süreç evvelki yılda da yaşanmıştı. Buradaki kritik nokta halka arzlar tıpkı tarihlerde sıklaşmaması ve birinci süreç gününden sonra payların paha kazanması. Arz tarihlerinin çakışması ve kayıpların yaşanması durumunda yatırımcıların bir anda halka arzlara ilgisi azalabiliyor.

Seçim belirleyici olacak

Gelelim kısaca bu yılki genel beklentiye… Bu noktada yılı ikiye ayırabiliriz: Seçim öncesi ve sonrası. Seçime kadar düşük faiz ve stabil kur ortamı devam edecek üzere gözüküyor. Seçimlerden çıkacak sonuç ise yılın ikinci yarısında yalnızca pay senedi değil tüm yatırım araçlarında istikameti şekillendirecek. Biz yılın birinci yarısına odaklanalım ve önümüzdeki 5-6 aylık süreçte nasıl bir yatırım tercihi öneriliyor ona bakalım. Biraz evvel de belirttiğim üzere seçime kadar olan süreçte alternatifsiz kalan borsa bu pozisyonunu sürdürecek. Münasebetiyle pay senedi yeniden en fazla getiri vadeden yatırım aracı olarak öne çıkıyor.

Tüyolardan uzak durun!

2022 yılında yüksek enflasyonist ortam nedeniyle çok sayıda pay yatırımcısına önemli getiriler sundu. Lakin yeni yılda pay bazlı hareketlerin öne çıkacağı ve münasebetiyle pay seçiminin daha kıymetli olduğu bir periyoda giriyoruz. Bilanço ve trend tahlili yapma konusunda kâfi finansal okuryazarlığa sahip olmayanlar için pay seçimi yapmak epey güç bir süreç. Bu noktada uzman analistlerin hazırladığı araştırma raporları yol gösterici olacaktır. Kısa vadede ‘tüyolar’ ile yüksek getiri elde etmek isteyenler için Borsa İstanbul yanlışsız bir adres olmayabilir. Zira son aylarda yaşanan yüksek artışlar sonrasında yaşanacak geri çekilmeler de sert olabilir ve telafisi uzun yılları bulacak kayıpların ortaya çıkmasına neden olabilir. Parasını enflasyon karşısında korumak isteyen, sabırlı yatırımcılar mali durumu güçlü ve öyküsü olan şirket paylarına yatırım yaparlarsa orta ve uzun vadede ziyan etmeleri çok çok sıkıntı.

2023’te öne çıkacak sektörler

Çin’in Covid tedbirlerinde gevşemeye gitmesi, ABD Merkez Bankası’nın (Fed) güvercin tona geçiş sinyalleri vermesi global manada risk iştahını artırmış durumda. Ak Yatırım’a nazaran iktisatta yavaşlama ve finansal piyasalarda mümkün dalgalanma senaryoları ve BIST şirket kârlarında bir ölçü zayıflama öngörüsü güçlendi. Bu çerçevede sektörel tercihler daha çok ehemmiyet kazanıyor. Yeni yılda perakende, sigorta, havacılık, bankacılık, holding ve çimento bölümleri öne çıkabilir. Lakin kesimden bağımsız pay bazlı hareketler yaşanmaya devam edecek. Bu noktada çalıştığınız aracı kurumlardan şirket raporları ve tahlilleri talep edebilirsiniz.

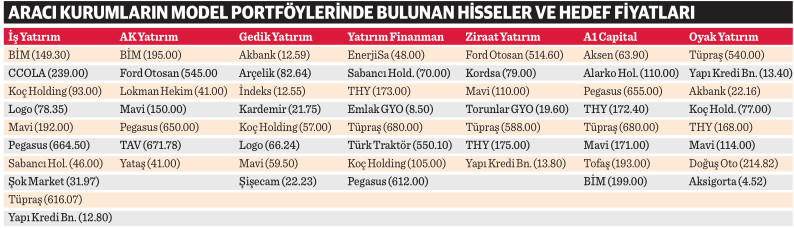

‘Mavi’ kurumların en çok tercih ettiği pay senedi

Türkiye’nin önde gelen aracı kurumlarının model portföylerine bakıldığında besin perakendeciliği paylarının yükünün azaldığı görülüyor. Geçen yıl yüksek enflasyonist ortam nedeniyle model portföylerin neredeyse tamamında besin perakendeciliği payı vardı. Fakat enflasyonda istikametin aşağıya dönebileceğine yönelik beklentiler ve marketlere yönelik kontrol telaffuzları perakendecilerin portföylerdeki yükünü azaltmışa benziyor. Mavi Giysi ise incelediğimiz 7 aracı kurumun 6’sının portföyünde yer alıyor. Mavi ile ilgili en yüksek 12 aylık fiyat gayesi 192 TL ile İş Yatırım’a ilişkin. Havacılık dalı yeniden bu yıl da portföylerin vazgeçilmezleri. Pegasus, TAV ve THY birçok aracı kurumun teklif listesinde. Çok sayıda düzenlemeye maruz kalan bankalar da tekrar portföylerde yer buluyor. Bilhassa birinci çeyrekte bankaların 2022 bilançolarında yüksek kar açıklayacaklarına yönelik beklenti bankaları en azından birinci çeyrekte öne çıkartabileceği düşünülüyor. Hasebiyle yatırımcıların yeni yılda tek bir kesim ya da tek bir pay senedi yerine sağlıklı bir dağılıma sahip portföy oluşturmaları onların faydasına olacaktır.